Tarife & Bedingungen

Die nachstehenden Tarifbezeichnungen gelten für Neuverträge, die ab dem 01.07.2022 abgeschlossen werden.

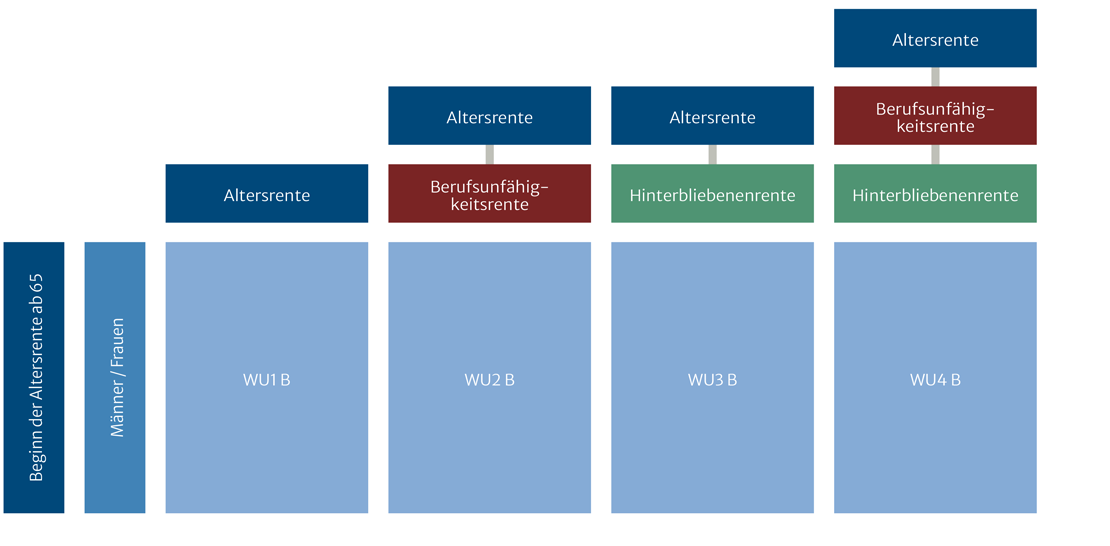

Je nach Wunsch und Bedarf des Versicherten können die folgenden Bausteine kombiniert werden. Tarifwechsel sind jederzeit ohne Anfall von Gebühren möglich.

Die Rechtsbeziehungen zwischen dem DPV und den Mitgliedsunternehmen sowie Versicherten regeln sich ausschließlich nach unserer Satzung, den Allgemeinen Versicherungsbedingungen des DPV, dem jeweiligen Tarif und dem von der BaFin genehmigten Technischen Geschäftsplan in der jeweils gültigen Fassung.

Flexibles Tarifwerk

Option: Vorzeitige Rente (mit Abschlag) und Verlängerung bis 67 Jahre (mit Zuschlag)

nach Maßgabe der Allgemeinen Versicherungsbedingungen möglich.